Entspannt vorsorgen und vom Kapitalmarkt profitieren

Mit PrivatRente Balance profitieren Ihre Kunden von den Renditechancen der Kapitalmärkte und auf Wunsch erhalten Sie zum Rentenbeginn ein garantiertes Rentenkapital. Dabei gilt, so viel Sicherheit wie nötig, so viel Chancen wie möglich. Während der Ansparphase kann das garantierte Rentenkapital erhöht oder reduziert und an persönliche Bedürfnisse angepasst werden.

Die wichtigsten Vorteile auf einen Blick

- Cash-Option - Auszahlungen während der Ansparzeit

Verlängerte Rentengarantiezeit

3-Topf-Hybrid-Modell - Garantie trifft Index

- Zielgerichtet Erben & Schenken

- GarantiePLUS: Erhöhte Garantie durch automatische Absicherung

Online Rechner

Bitte melden Sie sich an, um Zugriff auf die Rechner zu erhalten.

Einführung des Tarifwerks T

Aufzeichnung des Livestreams

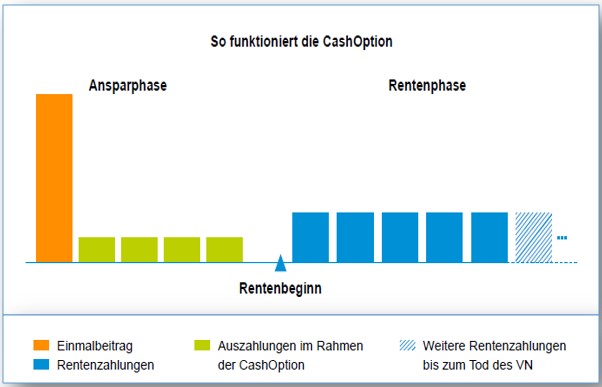

NEU! CashOption

Highlights der CashOption

- Automatische regelmäßige Teilentnahmen

- Nur 1 Antrag – formlos – per Papier oder E-Mail

- Kunde legt Betrag und Zeitraum fest

- Kann jederzeit beendet werden

- Option mehrmals im Vertragsleben möglich

- Kostenlose Option in Tarif 87 und 89 standardmäßig enthalten

Vorteile der CashOption

- Höhere lebenslange Rente möglich

- Frühere Amortisierung der eingezahlten Beiträge möglich

- Lebenslang vom Kapitalmarkt profitieren

- Teilfreistellung von 15 % gilt auch bei der CashOption

- Anlage eines Einmalbeitrags und Vereinbarung von regelmäßigen Teilauszahlungen vor Rentenbeginn

- Auszahlung ab dem ersten Monat nach Einzahlung möglich

- Auszahlungsbetrag ab 200 € möglich

- Kein Stornoabzug je Auszahlung

- Automatische Teilauszahlungen gem. vereinbarter Dauer und Höhe bis die Voraussetzungen nicht mehr erfüllt sind

Teilentnahmen mit CashOption

Voraussetzungen

- Für Tarife 87, 89

- Auszahlungsbetrag ab 200 €

- Betrag < 85 % Deckungskapital

- Verbleibendes Deckungskapital > 1.000 € oder

Verbleibender Beitrag > 120 € jährlich - Anlage eines Einmalbeitrags und Vereinbarung von regelmäßigen Teilauszahlungen vor Rentenbeginn

- Teilauszahlungen gem. vereinbarter Dauer und Höhe bis die Voraussetzungen nicht mehr erfüllt sind

Beispiel: Einmalbeitrag mit regelmäßigen Auszahlungen während der Aufschubdauer

NEU! Rentengarantiezeit bis zu 40 Jahren

Highlights

- Rentengarantiezeit berechnet sich nach Tarif, Geburtsjahr und Alter zum Renteneintritt

- Änderung der Rentengarantiezeit bis zu 6 Wochen vor Rentenbeginn möglich

- Mit Ausübung der Pflege-Option verkürzt sich eine ggf. länger als fünf Jahre vereinbarte Rentengarantiezeit auf fünf Jahre (wie bisher)

Vor- und Nachteile

Vorteile:

- Lange Absicherung der Hinterbliebenen durch vereinbarte Rente oder Kapitalabfindung

- vollständige Kapitalabfindung bis zum Ende der Rentengarantiezeit auch zu Lebzeiten möglich

Nachteile:

- Je länger die Rentengarantiezeit desto niedriger der Rentenfaktor (max. ca. 3 € pro 10.000 € Guthaben)

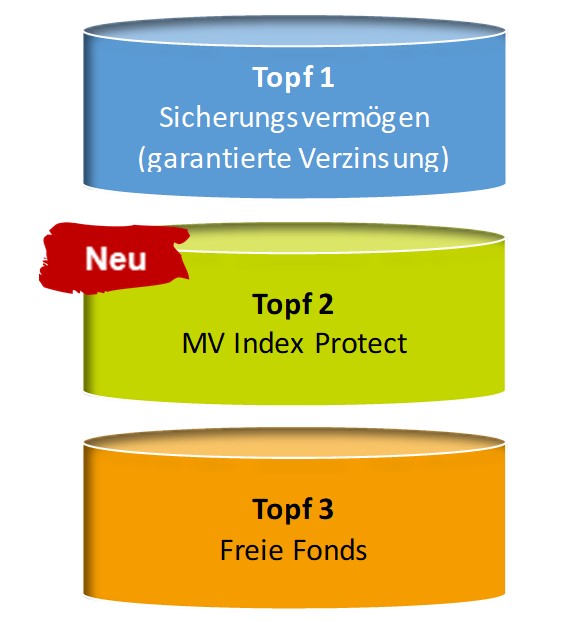

NEU! 3-Topf-Hybrid-Modell - Garantie trifft Index

Das 3-Topf-Hybrid-Modell garantiert unseren Rententarifen eine hohe Finanzstabilität. Ein gründlicher Qualitäts- und Kosten-Check ergab eine kosten- und überschussoptimierte Fondspalette für das Neugeschäft, die auf Qualität und Transparenz für ein bestmögliches Investment setzt und ab sofort höhere Ablaufleistungen bietet.

Ein Garantie-Index als zweiter Topf verbinden langfristige Sicherheit von Garantieleistungen mit den Vorteilen dynamischer Marktchancen, was eine nachhaltige Altersvorsorge ermöglicht.

Vorteile

- Sicherheit und Stabilität durch reduziertes Umschichtungsrisiko.

- Renditechancen nutzen - Höhere Ablaufleistung durch zusätzliche Zinsüberschüsse aus dem 2. Topf

- Geringere Effektivkosten durch günstigen Garantieindex

- Für Tarife mit Garantieleistung 74, 75, 76, 86, 88 T

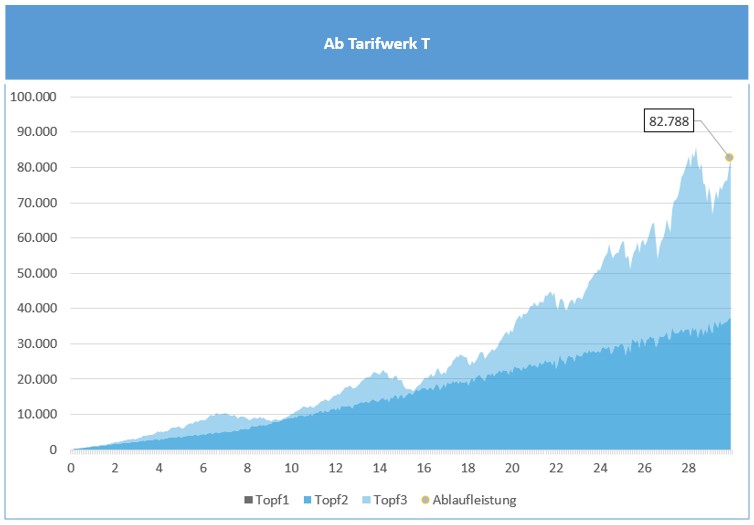

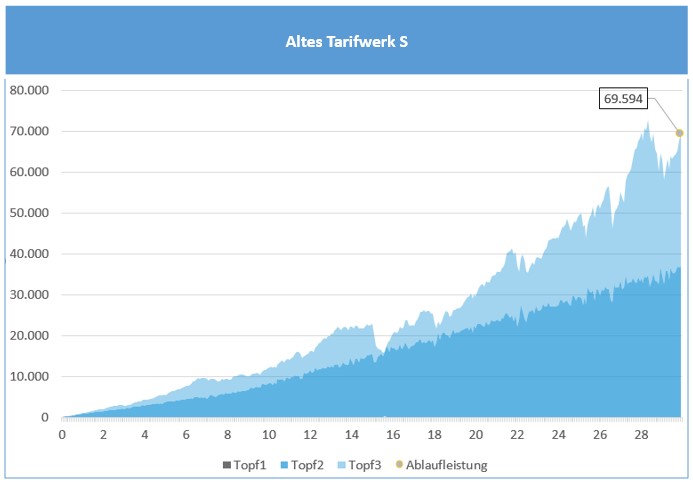

Fondsentwicklung im Vergleich

Tarifwerk T ist über 19 % besser!

Tarif 75 T: Garantie: 80 %, Eintrittsalter 30 Jahre, Laufzeit 30 Jahre, monatl. Beitrag: 100 €, MSCI World

NEU! Erben & Schenken

Welche Probleme treten auf?

- Zu spät an das Thema “Erben & Schenken” gedacht

- Ca. 11 Mrd. € Erbschafts- und Schenkungssteuer in 2022

- 18 % durchschnittlicher Steuersatz

- Kapitalertragsteuer kann trotz Erbschaftsteuer fällig werden

- Erbstreitigkeiten

- Falsche oder schlechte Beratung

Welche Fragen sollte man sich dazu stellen?

- Geburt: Erbt ein Kind? Kann ein Kind als Erbe agieren? Was ist mit dem Sorgerecht?

- Volljährigkeit: Was passiert, wenn ich jetzt Erbe bin?

- Heirat: Wer erbt bei meinem Ehegatten mit? Wer erbt bei frühem Tod?

- Selbstständigkeit: Welche Risiken hat mein Tod für das Unternehmen?

- Enkel: Soll der Enkel vorzeitig Vermögen erhalten? Kann sich der Enkel das Erbe überhaupt leisten?

- Ruhestand: Werden sich meine Erben streiten?

- Vermögen: Wieviel Kapital geht bei Tod durch Steuern verloren?

Das Konzept Erben & Schenken

Die Rollen in der Praxis

- Sowohl der Schenkende als auch der Beschenkte werden Versicherungsnehmer.

- Die Teilung der Versicherungsnehmereigenschaft zu 1 % für den Schenkenden und zu 99 % für den Beschenkten.

- Das garantiert für den Schenkenden ein Mitbestimmungsrecht, z. B. bei Kapitalentnahme oder Fondswechsel.

Verstirbt die versicherte Person vor dem Versicherungsnehmer, der bezugsberechtigt ist, bleibt die Versicherungsleistung regelmäßig steuerfrei.

Es ist also von Vorteil, wenn der Schenkende gleichzeitig die versicherte Person ist. = maximaler Steuerspareffekt

Steuervorteile für Beschenkten (Beispiel Enkelin)

- Die Ablaufleistung geht bei Tod des Großvaters an die Enkelin als 2. Versicherungsnehmerin

- Es fällt keine Kapitalertragsteuer an

- Nur für 1 % der Ablaufleistung ist eventuell Erbschaftsteuer zu entrichten

- 99 % der Ablaufleistung bleiben steuerfrei

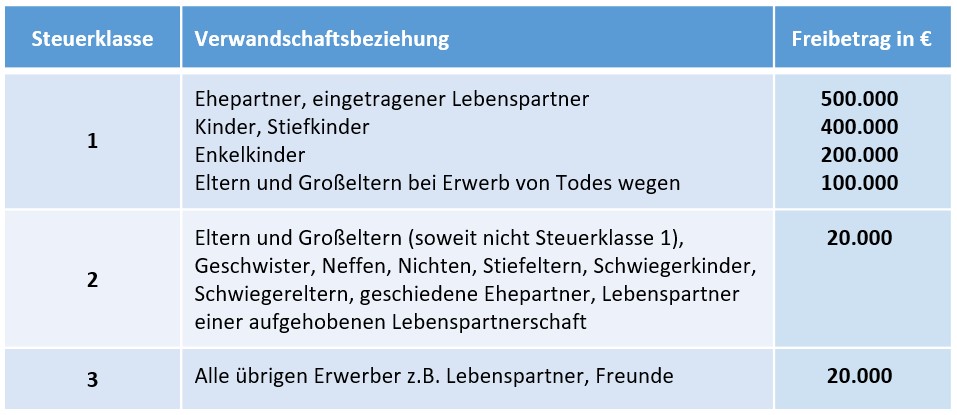

Die steuerfreie Schenkung bis maximal 400.000 € findet zu Vertragsbeginn statt und kann im Zehnjahresrhythmus wiederholt werden.

Steuerfreibetrag

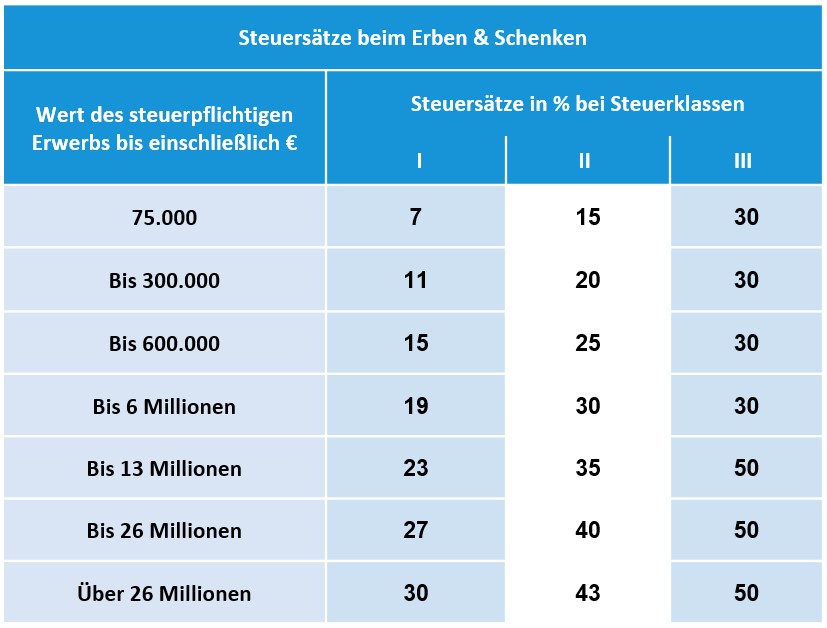

Steuersätze

GarantiePLUS: Erhöhte Garantie durch automatische Absicherung

PrivatRente Balance verbindet Renditechancen mit Garantien. Ihre Kunden bestimmen die Höhe der Beitragsgarantie nach ihrem persönlichen Bedarf. Zusätzlich kann die Option GarantiePLUS das angestrebte garantierte Rentenkapital anheben. Die Kunden legen fest, wie hoch die garantierte Leistung bei Rentenbeginn sein soll.

Dabei gilt: Je höher die Renditechancen gewünscht werden, desto moderater sollte die Beitragsgarantie gewählt werden. Das Verhältnis zwischen Garantie und Renditechancen kann während der Ansparphase jederzeit geändert.

Bei guter Börsenentwicklung erhöht die Option GarantiePLUS die Beitragsgarantie und sichert die erzielten Erträge ab. Ihre Kunden können eine GarantiePLUS zwischen 100 % und 150 % wählen. Die Option ist kostenlos und kann jährlich geändert werden.

Neue MV-Fondswelt

Kostenoptimierung in unseren Fondsstrategien durch Anpassung der Fondauswahl

Optimierung für das Neugeschäft

- Bis zu über 57 % niedrigere Fondskosten durch institutionelle Fonds

- Günstige und performance-starke ETFs und Fonds ersetzen teure,aktiv gemanagte Fonds

- Fondskosten von höchstens 1,8 %

- Optimierung der aktiv gemanagten Strategien für eine langfristige Kapitalanlage

- Abbildung von Megatrend-ETFs von iShare für kundenindividuelle Anlagewünsche

- Aufnahme sehr günstiger und breitgestreuter Regionen-ETFs von Vanguard – in Kombination ist die Abbildung von ca. 12.000 Unternehmen möglich

- Hohe Überschüsse trotz Überschussklasse 0 bei institutionellen Fonds (T87,85 → 0,65 % und T88,86,75,76,74 → 0,45 %)

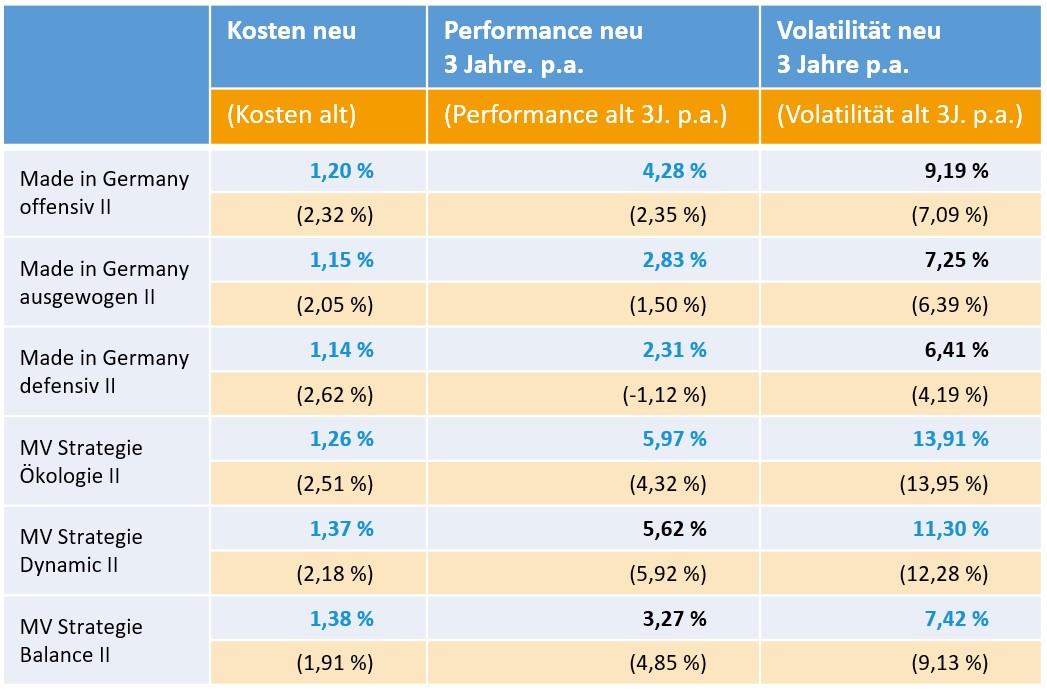

Vergleich neue und alte MV-Fondswelt

Stand November 2023

Unsere Fonds-Strategien

MV Welt-AG

Nutzen Sie die Innovationskraft der Märkte mit Portfolios, die in über 8.000 Aktien und Anleihen weltweit investieren

MV Welt-ESG

Umweltbewusst die Innovationskraft der Märkte nutzen und von den Erträgen einer nachhaltigen Weltwirtschaft profitieren

ETS Strategie ESG

Hochwertige und nachhaltige ETF Strategien, investiert in über 3.000 Unternehmen, verfolgen eine langfristige Strategie der Diversifikation

Fondswelt

Hier finden Sie alle Informationen zu unseren neuen Strategien und zu den bestehenden zusammen mit interessanten News aus der Welt der Fonds

Fonds-Tacho Assekurata

Der FONDS-TACHO zeigt, wie sich ein Investmentkonzept (gemanagte Variante) - gemessen an einer Vergleichsgruppe aus dem deutschen Fondsuniversum - in der Vergangenheit entwickelt hat. Diese Studie von Assekurata in der Zeitschrift Handelsblatt begutachtet vom MV die ETF- und die Made in Germany-Strategie hervorragend.

Beratung - Nachhaltige Fonds

Die IDD-Richtlinie (Insurance Distribution Directive) wurde überarbeitet und hält ab 2. August 2022 neue Pflichten für Versicherer und Vermittler bereit. Künftig spielen in Bezug auf Versicherungsanlageprodukte neben „Angemessenheit“ und „Geeignetheit“ auch „Nachhaltigkeitspräferenzen“ eine große Rolle. Sie haben als Vermittler die Pflicht, Ihre Kunden bei der Vermittlung sogenannter Versicherungsanlageprodukte zu ihren Nachhaltigkeitspräferenzen zu befragen und zu beraten.

Diese Beratungspflicht betrifft momentan ausschließlich folgende Tarife:

- fondsgebundene Rentenversicherungen (Tarife 87, 88, 89)

- PrivatDepot Classic (Tarif 73).

Tarifdetails der Fondsgebundenen Rentenversicherung

PrivatRente Balance - die Produkte

Tarif 87 T Fondsgebundene Rentenversicherung

Tarif 88 T Fondsgebundene Rentenversicherung mit Garantieleistung bei Rentenbeginn

Vertragsdaten

- Eintrittsalter: Ab Geburt

- Alter bei Rentenbeginn: Maximal 85 Jahre

Versicherungsleistungen

Versicherungsleistungen Tarif 87 T

Gesamtrente

Sie errechnet sich aus dem vorhandenen Vertragsguthaben bei Rentenbeginn und den dann gültigen Rechnungsgrundlagen.

Die Höhe der Gesamtrente bzw. des Kapitals hängt maßgeblich von der Wertentwicklung der gewählten Fonds ab

Auszahlungsoptionen bei Rentenbeginn

Kunde kann wählen, wie er sein Vertragsguthaben erhalten möchte

- Garantierte, lebenslange Rente

- Vollständige Kapitalauszahlung

- Teilkapitalauszahlung mit Restverrentung

- Doppelte Rente im Pflegefall mit der PflegeOption

Überschussbeteiligung

Der Versicherungsvertrag ist an den vom Münchener Verein erzielten Überschüssen beteiligt.

- Vor Rentenbeginn: Überschüsse werden dem Vertrag zugeführt

- Ab Rentenbeginn:

- Dynamische Rentenerhöhung oder

- Dynamische Rentenerhöhung mit Basisrente - Wechsel der Überschussbeteiligung im Rentenbezug bis 6 Wochen vor Rentenbeginn möglich

Todesfallschutz vor Rentenbeginn

Absicherung der Hinterbliebenen während der Laufzeit. Es stehen 2 Varianten zur Auswahl.

- Bei der Tarifvariante Fondsguthaben wird das Deckungskapital ausgezahlt.

- Tarifvariante Todesfallsumme bis zu 200 Prozent der Beitragssumme mit Gesundheitsprüfung oder

Todesfallsumme bis zu 60.000 Euro mit Wartezeit von 36 Monaten und einfacher Gesundheitserklärung:

„Mir ist bekannt, dass kein Leistungsanspruch auf die Todesfallsumme gegeben ist, wenn zum Zeitpunkt der Antragstellung eine der folgenden Krankheiten ärztlich diagnostiziert ist bzw. jemals vor Antragstellung diagnostiziert wurde und für den Tod der versicherten Person zumindest mitursächlich ist: Herz-Kreislauferkrankungen: Herzinfarkt, Angina pectoris, Herzleistungsschwäche; Schlaganfall; Lungen und Atemwegserkrankungen: Lungenemphysem, Asbestose; Bösartige Tumorerkrankungen (Krebs), Leukämien – bei Hautkrebs nur, wenn malignes Melanom vorlag; Leberzirrhose, chronische Hepatitis; Bauchspeicheldrüsenentzündung (Pankreatitis); Multiple Sklerose; Chronisches Nierenversagen mit Dialyse oder Nierentransplantation; Insulinpflichtiger Diabetes mellitus (Zuckerkrankheit); HIV-Infektion; Alzheimer; Parkinson-Krankheit; Morbus Crohn.“

Todesfallschutz: Erhöhung bei bestimmten Ereignissen

Nachversicherungsgarantie ohne erneute Gesundheitsprüfung.

Beispiele für Ereignisse: Heirat, Geburt, Kauf einer Immobilie, erstmalige Aufnahme einer Berufsausbildung, Anstellung oder beruflichen Selbstständigkeit

- Erhöhung vor Rentenbeginn um bis zu 50 % der bei Vertragsbeginn vereinbarten Todesfallsumme

- Erhöhung um mindestens 2.500 Euro und maximal um 25.000 Euro

- Maximal 2 Erhöhungen während der Vertragslaufzeit möglich

Rentengarantiezeit

Hinterbliebenenschutz in der Rentenphase.

- Sehr lange Garantiezeiten wählbar, abhängig vom Alter bei Rentenbeginn, Geburtsjahr und Tarif/Berufsgruppe Rentenzahlung bis zum Ablauf der Garantiezeit bei Tod der versicherten Person

- Fällige Renten der Garantiezeit auch als Kapitalleistung abfindbar

- Kunde kann während der Rentengarantiezeit Kapital entnehmen

- Rentengarantiezeit kann während der Aufschubphase bis 6 Wochen vor Rentenbeginn geändert werden

PflegeOption

Zusätzliche Vorsorge für den Pflegefall nach Rentenbeginn.

- Bei Ausübung der Option reduziert sich die vereinbarte Altersrente um einen geringen Betrag

- Tritt der Pflegefall ein, wird eine Rente in Höhe der doppelten Altersrente geleistet

- Auch dann wählbar, wenn Pflegebedürftigkeit bereits vor Rentenbeginn besteht

- Ausübung der Option vor Rentenbeginn ab Alter 60 möglich

- Aufschubdauer des Vertrags muss mindestens 10 Jahre betragen

- Rentengarantiezeit von maximal 5 Jahren möglich

- Kostenfreie Option

Versicherungsleistungen Tarif 88 T

Beitragsgarantie

Kunde gestaltet seine Vorsorge nach seinem individuellen Sicherheitsbedürfnis

- Mit Beitragsgarantie

- Wahl einer Garantieleistung zwischen 10 und 87 (in VW2 90%) Prozent der eingezahlten Beiträge

GarantiePlus

Die Option GarantiePlus kann das angestrebte garantierte Rentenkapital anheben.

GarantiePlus kann während der Ansparphase flexibel geändert werden:

- Wahl zwischen 100 % und 150 %

- GarantiePlus kann jährlich erhöht oder reduziert werden

- GarantiePlus kann jährlich ein- und ausgeschlossen werden

Gesamtrente

Sie errechnet sich aus dem vorhandenen Vertragsguthaben bei Rentenbeginn und den dann gültigen Rechnungsgrundlagen

- Der Kunde kann von Vertragsbeginn an mit einer garantierten Mindestrente rechnen

- Die Gesamtrente bei Rentenbeginn kann durch eine positive Entwicklung des Vertragsguthabens deutlich über der garantierten Mindestrente liegen

Auszahlungsoptionen bei Rentenbeginn

Kunde kann wählen, wie er sein Vertragsguthaben erhalten möchte

- Garantierte, lebenslange Rente

- Vollständige Kapitalauszahlung

- Teilkapitalauszahlung mit Restverrentung

- Doppelte Rente im Pflegefall mit der PflegeOption

Überschussbeteiligung

Der Versicherungsvertrag ist an den vom Münchener Verein erzielten Überschüssen beteiligt

- Vor Rentenbeginn: Überschüsse werden dem Deckungskapital zugeführt

- Ab Rentenbeginn:

- Dynamische Rentenerhöhung oder

- Dynamische Rentenerhöhung mit Basisrente - Wechsel der Überschussbeteiligung im Rentenbezug bis 6 Wochen vor Rentenbeginn möglich

Todesfallschutz vor Rentenbeginn

Absicherung der Hinterbliebenen während der Laufzeit

- Bei Tod des Versicherten zahlen wir eine Todesfallleistung in Höhe des Deckungskapitals (Gesamtguthaben) aus Rentengarantiezeit Hinterbliebenenschutz in der Rentenphase

- Rentenzahlung bis zum Ablauf der Garantiezeit bei Tod der versicherten Person

- Fällige Renten der Garantiezeit auch als Kapitalleistung abfindbar

- Kunde kann während der Rentengarantiezeit Kapital entnehmen

- Rentengarantiezeit kann während der Aufschubphase bis 6 Wochen vor Rentenbeginn geändert werden

PflegeOption

Zusätzliche Vorsorge für den Pflegefall nach Rentenbeginn

- Bei Ausübung der Option reduziert sich die vereinbarte Altersrente um einen geringen Betrag

- Tritt der Pflegefall ein, wird eine Rente in Höhe der doppelten Altersrente geleistet

- Auch dann wählbar, wenn Pflegebedürftigkeit bereits vor Rentenbeginn besteht

- Ausübung der Option vor Rentenbeginn ab Alter 60 möglich

- Aufschubdauer des Vertrags muss mindestens 10 Jahre betragen

- Rentengarantiezeit von maximal 5 Jahren möglich

- Kostenfreie Option

Flexible Vertragsgestaltung

Flexible Vertragsgestaltung Tarif 87/88 T

Beitragszahlung

Bereits ab 10 € kann sich jeder eine Altersvorsorge leisten.

- Mindestbeitrag 10 € monatlich

- Einmalbeitrag möglich

- Beitragsdynamik zwischen 3 und 10 % als Inflationsschutz möglich

Zuzahlungen

Fondsguthaben bzw. Rente einfach erhöhen mit Zuzahlungen, z. B. aus Steuerrückzahlungen, Weihnachts- oder Urlaubsgeld.

- Ab 200 €

- Eine oder mehrere Zuzahlungen im Versicherungsjahr

- Bis zur Höhe des vereinbarten Jahresbeitrags bzw. bis zu 10.000 € zustimmungsfrei

Teilauszahlungen

Bei Bedarf unkompliziert Kapital entnehmen.

- Jederzeit während der Laufzeit

- Ab 1.000 €, bis zu 85 % des Vertragsguthabens

- Mindestens 1.000 € müssen als Deckungskapital im Vertrag verbleiben

Beitragspause

Hinterbliebenenschutz bleibt vollständig bestehen.

- Beitragsstundung bis zu 24 Monaten

- Bei Elternzeit der Versicherten Person bis zu 36 Monaten

- Voraussetzung: Vor der Beitragspause wurden die vollen Beiträge für mindestens 36 Monate gezahlt

- Beiträge mit Stundungszinsen nachzuzahlen oder mit dem Fondsguthaben zu verrechnen

- Verzicht auf Stundungszinsen bei Elternzeit

Vorverlegung des Rentenbeginns

Optimale Abstimmung der Rentenzahlung auf den tatsächlichen Rentenbeginn.

- Bis zu 5 Jahre bei laufender Beitragszahlung und bei einer Mindestspanne Versicherungs-/Rentenbeginn von 5 Jahren

- 1 Monat nach Versicherungsbeginn bei Einmalbeitrag

Vertragsverlängerung

Optimale Abstimmung der Rentenzahlung an die Entwicklung der Kapitalmärkte.

- Beitragsfreie, einmalige Verlängerung bis Alter 85

- Tarif 87 T - Ohne erneute Gesundheitsprüfung für den Todesfallschutz

- Tarif 88 T - Beitragspflichtige, einmalige Verlängerung um bis zu 5 Jahre bis Alter 85

Fondsanlage

Fondsanlage Tarif 87 T

Shiften / Switshen

Shiften = Umwandlung der Anteile in andere MV Fonds

Switchen = Anlage von künftigen Beiträgen in andere MV Fonds. Ihr Kunde kann so sein Guthaben monatlich an die Fondsentwicklung anpassen

- Änderung des Portfolios jederzeit möglich

- Kein Ausgabeaufschlag

- Bis zu 12 kostenlose Fondswechsel im Versicherungsjahr

- Gleichzeitiger Shift und Switch entspricht einem Fondswechsel

- Aufteilung des Beitrags auf maximal 10 Fonds

- Mindestanlage pro Fonds 1 % des Fondsguthabens (Shiften) bzw. 1 % des Beitrags (Switchen)

Exklusive Fondsstrategien

Ihr Kunde investiert bequem und profitiert vom Wissen der Fondsexperten.

Weitere Infomationen zu den Strategien finden Sie in der

MV-Fondswelt

Alles Wichtige zu den Fonds bietet Ihnen der

Fondsfinder

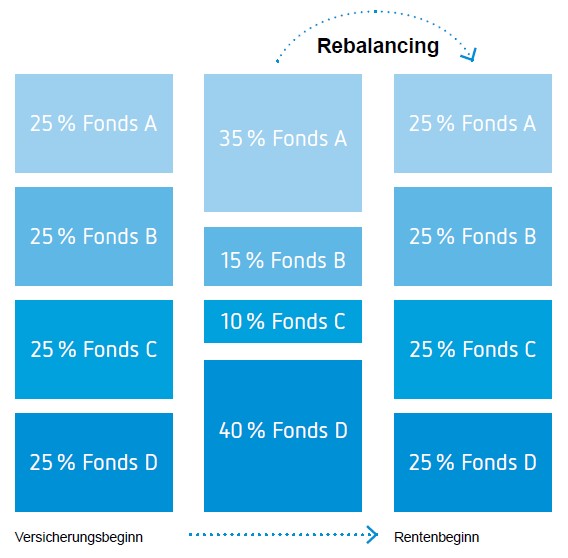

Rebalancing

Durch unterschiedliche Wertentwicklungen der Fonds verändert sich laufend ihre Gewichtung am Guthaben. Mit der Option Rebalancing wird das Fondsguthaben entsprechend der ursprünglich gewählten Beitragsaufteilung umgeschichtet.

- Kostenlose automatische Umschichtung des Fondsguthabens zu jedem Versicherungsjahrestag während der Aufschubdauer

- Ziel: Wiederherstellung einer Volumengewichtung gemäß vereinbarter Anlageaufteilung der einzelnen Fonds

- Gilt für individuell zusammengestellte Fondsanlage und für Strategien

- Endet:

- mit dem Ende der Aufschubdauer

- mit Beginn eines vereinbarten Ablaufmanagements

- auf Wunsch durch den Kunden - Kostenfreie Option für PrivatRente Balance ohne Garantieleistung

Fondsanlage Tarif 88 T

Individuelle Fonds

Ihr Kunde hat freie Fondsauswahl und stellt sein eigenes Portfolio zusammen oder er investiert bequem und profitiert vom Wissen der Fondsexperten.

- Auswahl aus mehr als 80 Fonds

- Fonds von ausgezeichneten Kapitalanlagegesellschaften

- Kein Ausgabeaufschlag

Shiften / Switchen

Shiften = Umwandlung der Anteile in andere MV Fonds.

Switchen = Anlage von künftigen Beiträgen in andere MV Fonds. Ihr Kunde kann so sein Guthaben monatlich an die Fondsentwicklung anpassen

- Bis zu 12 kostenlose Fondswechsel im Versicherungsjahr

- Aufteilung des Beitrags auf maximal 10 Fonds

Individuelle Lock-In-Option

Ihr Kunde kann jederzeit das garantierte Rentenkapital ändern.

- Erhöhungen oder Reduzierungen des Garantiekapitals möglich

- Individuelle Absicherung der Kursgewinne durch den Kunden

- Jederzeit ab dem 4. Versicherungsjahr

- Kostenfreie Option

- Lock-In-Option nur auswählbar, wenn keine GarantiePlus gewählt wurde

Anlaufmanagement

Ein Kunde will einen Einmalbeitrag anlegen oder Zuzahlungen leisten. Mit dem kostenlosen Anlaufmanagement minimiert er die Kursrisiken und nutzt den Cost-Average-Effekt.

Mit dieser Option wird der Anlagebetrag zunächst in das klassische Deckungskapital investiert und schrittweise umgeschichtet bzw. der Fondsauswahl zugeführt. Nach Ablauf von 11 Monaten ist das Anlaufmanagement abgeschlossen.

- Der Beitrag wird zunächst in risikoärmere Fonds bzw. im klassischen Deckungskapital (Tarif 86, 88) investiert

- Während der Anlaufphase von 11 Monaten erfolgt die Umschichtung in die vom Kunden gewählten Fonds

- Bereits ab einer Aufschubdauer von 3 Jahren möglich. Ideal für „Kurzläufer“ und Wiederanlage

- Für Einmalbeitrag und Zuzahlungen

- Das Anlaufmanagement kann jederzeit abgewählt werden.

- Kostenfreie Option

Aktives Ablaufmanagement

Absicherung des Fondsguthabens vor Rentenbeginn

- Durch Umschichtung in risikoarme Fonds schützt das aktive Ablaufmanagement das Fondsguthaben vor Kursverlusten.

- Voraussetzungen: Mindestens 10 Jahre Laufzeit und laufende Beitragszahlung, kein individueller Lock-In

- Kunde erhält 5 Jahre vor Rentenbeginn automatisch ein Angebot

- Änderung oder Unterbrechung jederzeit möglich

- Kostenfreie Option

Tarif 88 (X-Variante)

Komfortabler Abschluss mit allen wichtigen Sicherheitskomponenten für den sicherheitsorientierten Anleger

- Tarif X ist eine fondsgebundene Rentenversicherung mit Garantieleistung bei Rentenbeginn und mit GarantiePlus von 100 %

- Bei Einmalbeitrag findet das Anlaufmanagement statt. Bequem kann der Kunde bei Abschluss aus 5 Fondsstrategien wählen

- Zur Sicherung der Kursgewinne ist das aktive Ablaufmanagement vor Rentenbeginn vereinbart

- Volle Flexibilität in der Ansparphase analog Tarif 88

Zusatzversicherungen

Zusatzversicherungen Tarif 87/ 88 T

Berufsunfähigkeit

Fortführung der PrivateRente Balance bei Berufsunfähigkeit

- Beitragsbefreiung der Haupt- und Zusatzversicherung

- Tarif 87 T - Mit Premium-BUZ

RentenSchutzbrief

Absicherung der Altersvorsorge bei Berufsunfähigkeit

- Beitragsbefreiung der Haupt- und Zusatzversicherung

- Ohne Gesundheitsprüfung bis zu 3.000 € Jahresbeitrag. Es besteht eine

Wartezeit von 36 Monaten, aber Sofortschutz bei Berufsunfähigkeit durch Unfall

Unterlagen zur fondsgebundenen Rentenversicherung

Laden Sie sich hier einfach und bequem die Unterlagen als Datei zur Fondsgebundene Rentenversicherung auf Ihren PC oder sehen Sie sich diese unterwegs mobil an.

Verkaufsunterstützung PRIIP AntragsunterlagenTarifunterlagen

Verkaufsunterstützung

PRIIP Basisinformationsblätter

Antragsunterlagen

Beratungsprotokoll Private Alters- und Risikovorsorge

Beratungsprotokoll Ergänzungsblatt zur Fondsanlage für die DirektVersicherung Balance

Antrag auf Zuzahlung zu einer fondsgebundenen Rentenversicherung

Antrag DirektVersicherung Balance Fondsgebundene Direktversicherung Tarif 75, 76

Antrag BasisRente Balance Fondsgebundene Basisleibrentenversicherung Tarif 85, 86

Antrag PrivatRente Balance Fondsgebundene Rentenversicherung Tarif 87, 88

Risiko- und Gesundheitserklärung

Zusätzliche Angaben zum Antrag auf Lebensversicherung Medizin

Zusätzliche Angaben zum Antrag auf Lebensversicherung Tätigkeitsbeschreibung

Zusätzliche Angaben zum Antrag auf Lebensversicherung Freizeit

Zusätzliche Angaben zum Antrag auf Lebensversicherung Covid 19-Erkrankungen

Zusätzliche Angaben zum Antrag auf Lebensversicherung Ohrerkrankungen

Einwilligung Erhebung und Verwendung von Gesundheitsdaten, Erklärung Entbindung Schweigepflicht LV

Datenschutzhinweise der Münchener Verein Lebensversicherung AG

Information gem. Art. 14 EU-DSGVO über die infoscore Consumer Data GmbH (ICD)

Tarifunterlagen

Auszeichnungen